/ News

Finanzbildung in Deutschland | Lowell DACH

Neue Umfrage von Lowell, zusammen mit OnePoll, deckt Defizite im Finanzwissen der Deutschen auf.

Teurere Lebensmittel und steigende Nebenkosten machen zurzeit vielen Menschen sorgen, daher ist es nicht überraschend, dass viele auch mit höheren Schulden rechnen. In solchen Zeiten ist es gut, wenn man sich auf ein gutes finanzielles Grundwissen verlassen kann.

Wir wollten wissen, wie es um die Finanzbildung der Deutschen steht, wie kompetent sie mit ihren Finanzen umgehen und wie offen sie darüber sprechen. Dafür haben wir hier bei Lowell DACH eine Umfrage in Zusammenarbeit mit dem Marktforschungsunternehmen OnePoll durchgeführt, in der 2.000 Einwohner ab 18 Jahren befragt wurden. Die Ergebnisse zeigen, dass die Deutschen sich kompetenter einschätzen, als sie sind - und ohnehin nicht gern über Geld und Schulden sprechen.

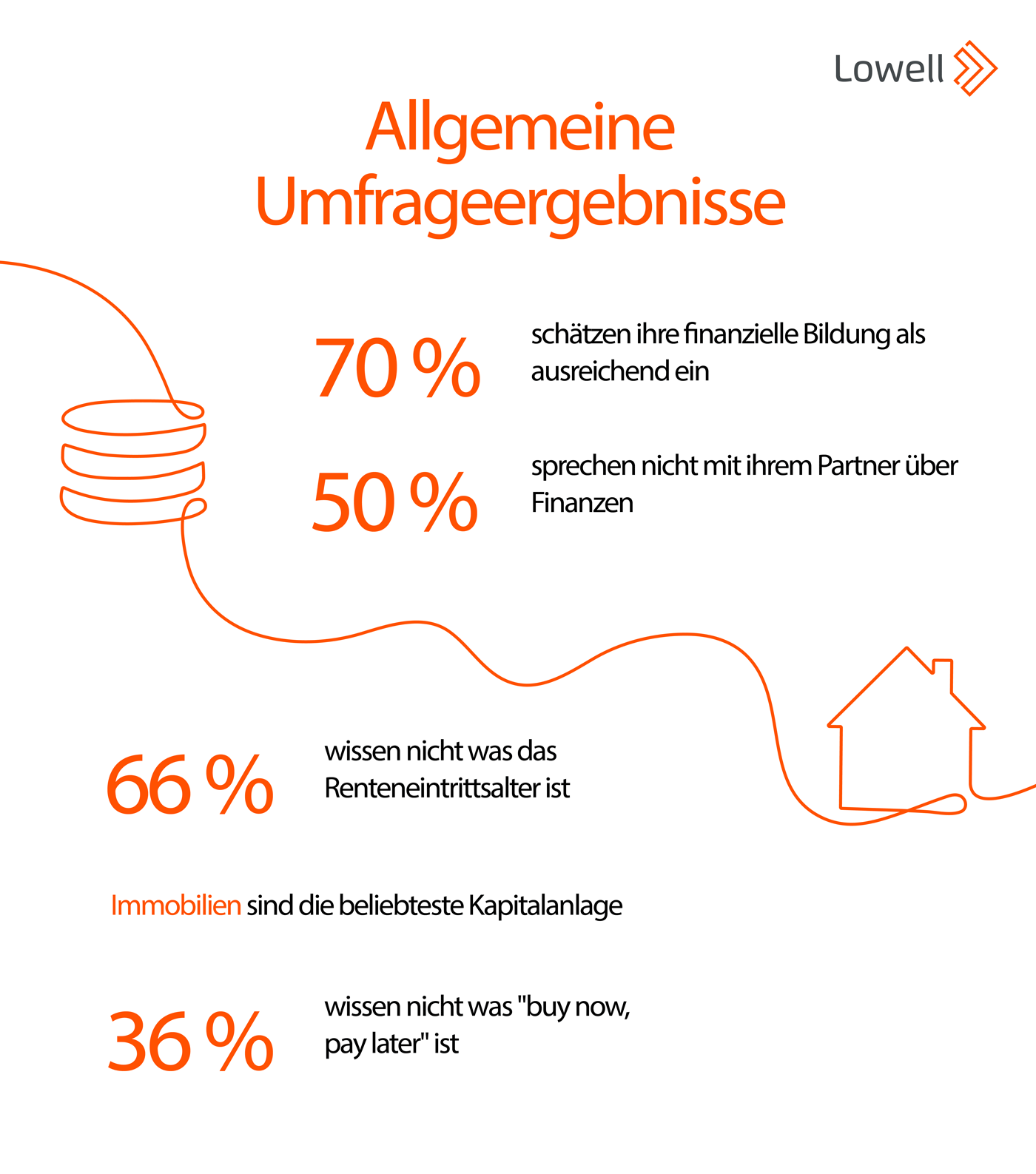

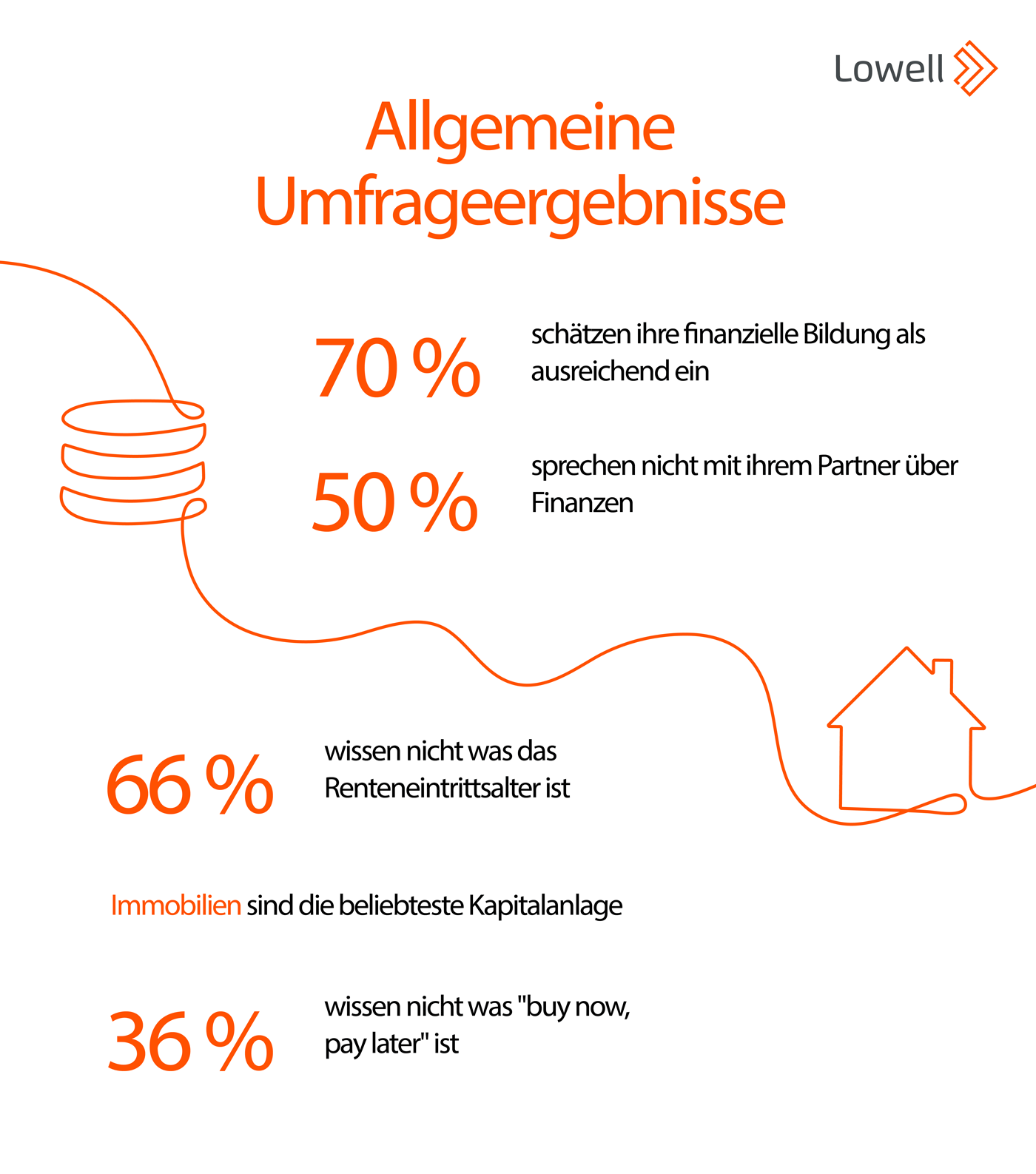

Die Umfrage zeigt, dass die Mehrheit der Befragten sich zum Thema Geld und Finanzen gut informiert fühlen. Lediglich 16 % geben an, dass sie keine finanzielle Bildung haben, andererseits finden nur 20 %, dass ihre Schulbildung zum Thema Finanzen ausreichend war. Eine Mehrheit derer ohne finanzielle Bildung, scheint zudem wenige Bedenken zu haben Schulden aufzunehmen, denn 38 % würden trotzdem die Buy-Now-Pay-Later-Zahlungsoption nutzen und nur 20 % davon würden vorher sicher stellen die Zahlungen fristgerecht leisten zu können. Dies deutet auch auf eine gewisse Unkenntnis im Umgang mit solchen Zahlungsmitteln hin.

Die Deutschen sind jedoch wissbegierig! Mehr als die Hälfte der Befragten hat es selbst in die Hand genommen, sich finanzielles Wissen anzueignen. 23 % haben sich gezielt in eine Ausbildung oder Studium begeben, um mehr über Finanzen zu lernen und 33 % nutzen andere Möglichkeiten, um mehr zu lernen. Hierfür sprechen Sie hauptsächlich mit Familie und Freunden (54 %). Unter den 18-24-Jährigen eignet sich die Mehrheit dieses Wissen über Kanäle in den sozialen Medien an, die sich insbesondere mit Finanzthemen beschäftigen (67 %). Hierbei können auch Apps, wie FABIT hilfreich sein, welche Informationen zu Finanzthemen bereitstellen, diese einfach erklären und helfen den Überblick über die eigenen Finanzen zu behalten.

Unbekannte Begriffe zum Thema Finanzen

Wissenslücken zeigen sich jedoch bereits, wenn es um bestimmte Finanzbegriffe geht.

Beispielsweise, geben 66 % an, nicht zu wissen, was das Renteneintrittsalter ist und dazu wissen 81 % auch nicht, wie das sogenannte Umlageverfahren, welches die gesetzliche Rentenversicherung finanziert, funktioniert. Sie wissen also nicht, dass die gesetzliche Rente aus den Beiträgen der Arbeitnehmer (Abzüge vom Brutto-Gehalt) sowie mittlerweile notwendigen Zuschüssen aus dem Bundeshaushalt (also aus Steuermitteln) finanziert werden, um im Gegenzug den Anspruch zu erwerben, im Rentenalter selbst eine gesetzliche Rente zu beziehen, die dann wiederum von der nachkommenden Generation finanziert wird.

Darüber hinaus geben 48 % an, dass sie nicht wissen, was der Begriff Rendite bedeutet, und genauso viele sind sich unsicher, was der Zinseszins ist, wobei gerade dieser wichtig wäre, um zu verstehen, wie das eigene Vermögen über Zeit wachsen kann.

Eine recht neue Art des Zahlens ist das sogenannte „Buy-Now-Pay-Later“-Prinzip, bei dem man einen Kauf tätigen kann, ohne direkt zahlen zu müssen. Diesen Begriff können nur

36 % der Deutschen einordnen, dennoch würden 25 % von ihnen die Zahlungsoption nutzen. Das mit der Zahlungsweise offenbar verbundene Risiko der Überschuldung scheint noch nicht ins öffentliche Bewusstsein vorgedrungen zu sein. Bereits jetzt ist aber zu erkennen, das BNPL-Anbieter wie PayPal, Klarna, Stripe und deren Mitbewerber wachsende Zahlungsausfälle verbuchen. Diese werden dann von Dienstleistern im Forderungsmanagement übernommen, was wiederum zu zusätzlichen Gebühren, also zu höheren Schulden führt.

Wir haben die Teilnehmer gefragt, mit wem sie überhaupt über ihre finanzielle Situation sprechen würden. Hier zeigt sich, dass die Deutschen nicht über Finanzen und Schulden sprechen.

Viele tun sich schwer, selbst mit Ihren engsten Angehörigen über Geld zu sprechen. Tatsächlich sprechen die Hälfte der Befragten nicht mit ihrem (Ehe)-Partner über Finanzen, davon würden 41 % vor allem das Thema Schulden vermeiden. 65 % würden nicht mit ihren Eltern über Geld sprechen und 70 % würden das Thema auch im Freundeskreis nicht ansprechen wollen.

Jeweils 81 % geben an, dass sie Finanzen weder mit ihren Geschwistern noch mit ihren Kindern offen besprechen würden.

In Deutschland gelten etwa 5.88 Millionen Erwachsene als überschuldet.* Dennoch wird die gesellschaftliche Debatte darüber weniger rational und empirisch als moralisch geführt. Oft wird sie reduziert auf ein vermutetes Fehlverhalten oder eigenverschuldete Unkenntnis der Betroffenen. Da ist es wenig überraschend, wenn Schulden stigmatisiert sind und Schuldner ungern über das Problem sprechen. Die Debatte darüber, wie private Überschuldung durch spezielle Funktionen im (online) Kaufprozess und durch bessere Finanzbildung vermieden werden kann ist in Deutschland offenbar überfällig.

Wie wir den Umgang mit Geld als Kinder lernen

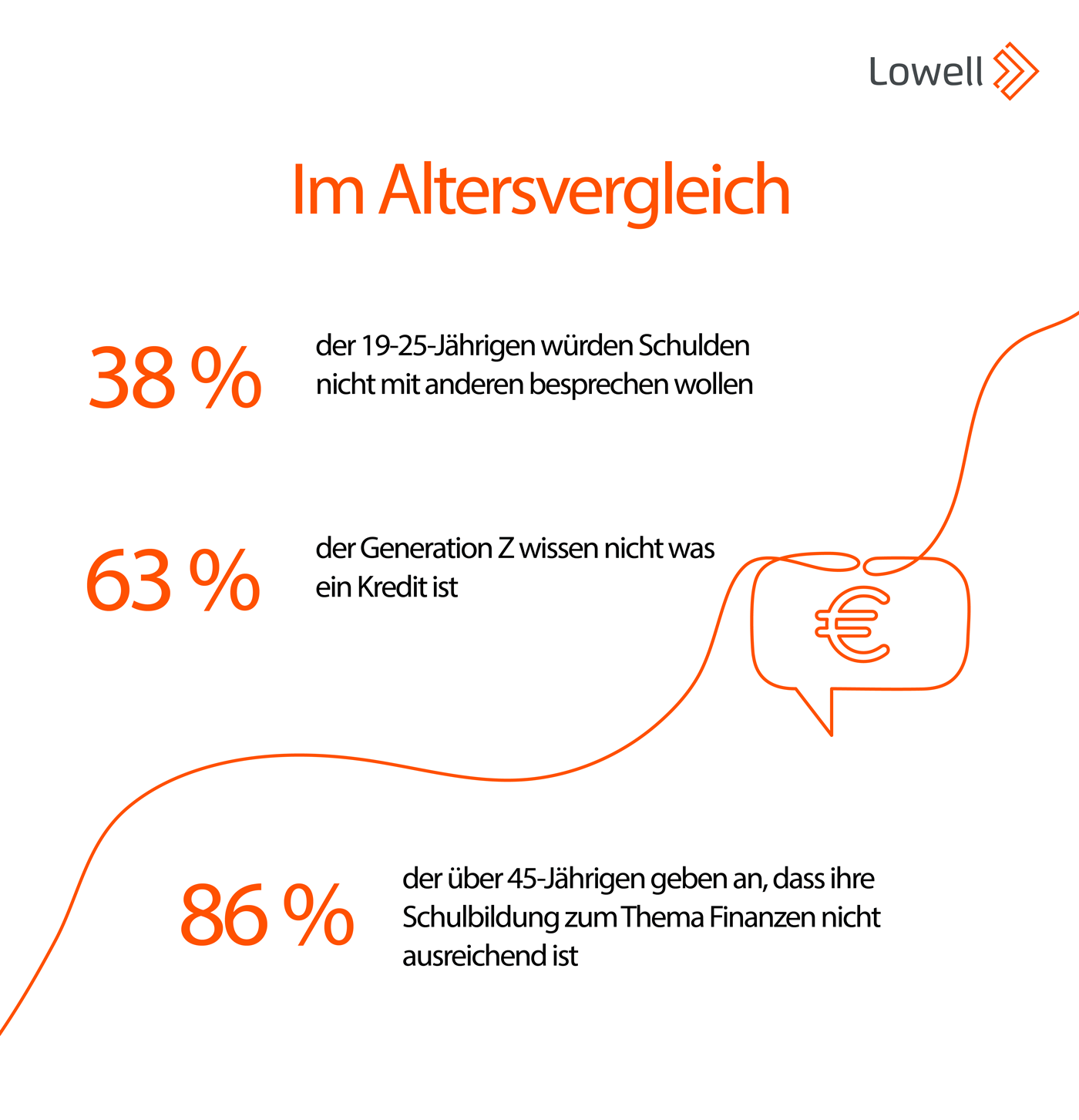

Den Umgang mit Geld und Finanzen eignen wir uns bereits in jungen Jahren an – im guten, wie im schlechten Sinne. Dabei ist es wichtig ein Bewusstsein für den Wert von Geld zu schaffen und das Verständnis dafür zu fördern, wie unentbehrlich dieses Verständnis für die selbständige Lebensführung ist. Die Wirklichkeit sieht anders aus: 86 % der über 45-Jährigen habe das Gefühl, während ihrer Schulzeit nicht ausreichend vorbereitet worden zu sein. Auch in der Familie wird dieses Defizit offenbar nicht aufgefangen. Denn während 69 % der Befragten von ihren Eltern Taschengeld erhielten, wurden aber nur 40 % über die Bedeutung von und dem Umgang mit Geld aufgeklärt.

Doch Besserung scheint in Sicht: Die jüngere Generation (18–24) beurteilt die Rolle der Schule nicht ganz so hart. Ein Drittel der Befragten (34 %) gibt an, in der Schule genug über Finanzen gelernt zu haben. Die zum Teil offenbar übertriebene Nutzung von Buy-Now-Pay-Later-Angeboten (27 %) gerade in dieser Generation scheint diese Aussage aber zumindest zu relativieren. Tatsächlich zeigt der Schuldneratlas 2022, dass die Schulden der jüngeren Generation vor allem durch Konsum verursacht werden, welches erneut auf eine gewisse Naivität durch fehlendes Bewusstsein hindeutet.2

Selbstverständlich wenden sich die Bürger auch anderen Ressourcen zu, um mehr über Geld und Finanzen zu lernen. Man sieht hier jedoch große Unterschiede zwischen der älteren und jüngeren Generation. 67 % der 18- bis 24-Jährigen verlassen sich besonders auf Kanäle in den sozialen Medien, die sich mit Finanzthemen beschäftigen, während die Hälfte, der über 66-Jährigen weiterhin auf Printmedien setzt.

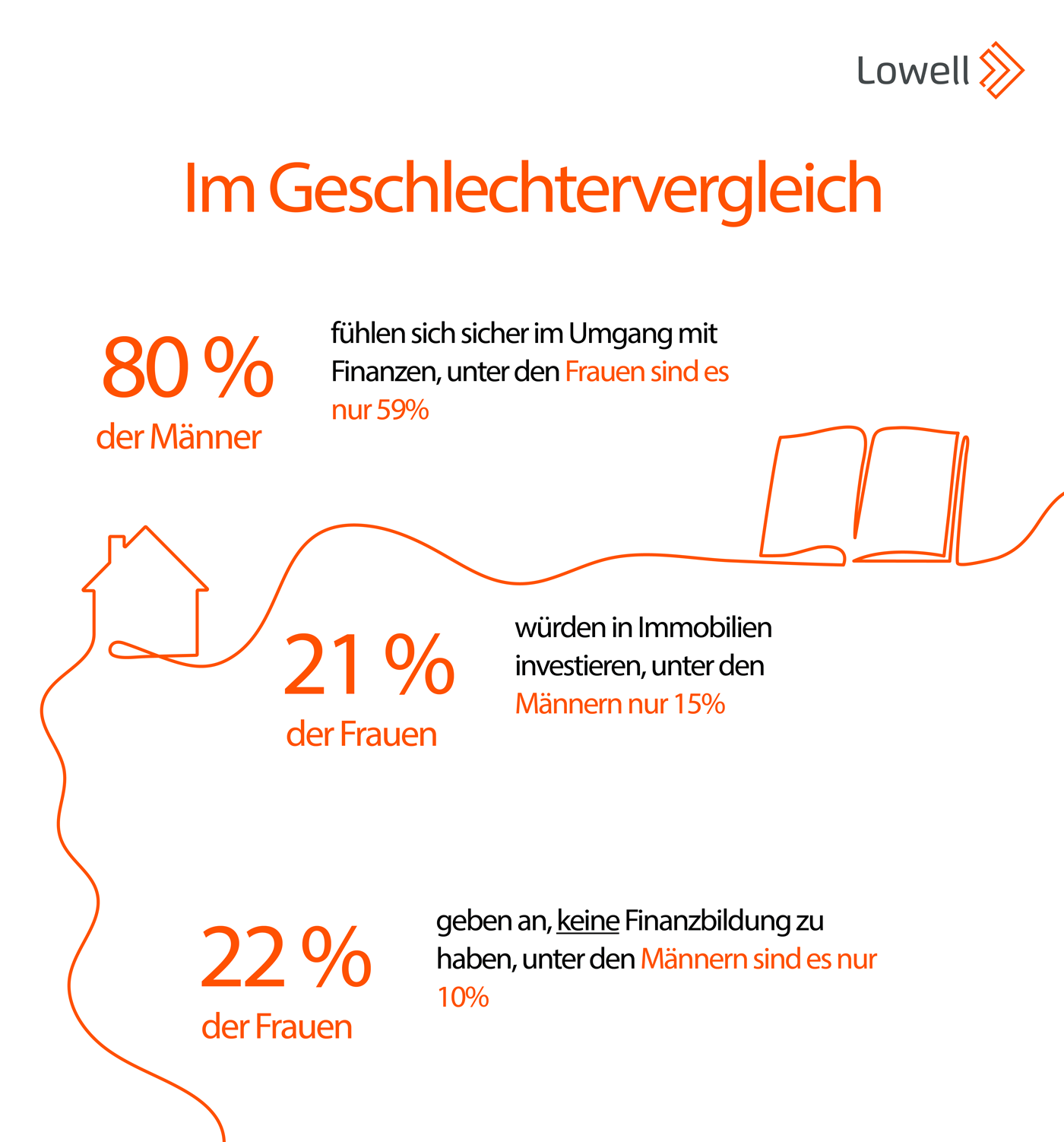

Nicht nur im Altersvergleich zeigen sich Unterschiede, sondern auch zwischen Frauen und Männern. In unserer Umfrage geben über 80 % der Männer an, dass sie sich sicher im Umgang mit ihren Finanzen fühlen, während es unter den Frauen nur 59 % sind. Dazu kommt, dass unter den Männern nur 10 % behaupten, überhaupt keine finanzielle Bildung zu haben, bei den Frauen verdoppelt sich diese Zahl auf bis zu 22 %. Dennoch zeigen Studien, dass vor allem Männer überschuldet sind*.

Auch im Hinblick auf Investitionen gibt es Unterschiede, was möglicherweise auf finanzielle Wissenslücken zurückzuführen ist. Wir haben die Teilnehmer gefragt, was sie tun würden, wenn sie eine große Summe Geld erhalten würden. Hier zeigt sich, dass Männer eher in Aktien investieren würden (19 % der Männer im Gegensatz zu 10 % der Frauen), während Frauen mehr daran interessiert zu sein scheinen, in Immobilien zu investieren (21 % der Frauen im Gegensatz zu 15 % der Männer). Es scheint also, dass Männer eher bereit sind ein Risiko einzugehen, da Aktien eine risikoreichere Geldanlage sind1.

Unsere Umfrage zeigt, dass in Deutschland weiterhin ein großer Bedarf nach finanzieller Bildung besteht, was auch ein Grund sein könnte, warum so viele sich unsicher fühlen, mit ihren Nächsten über Geld und Finanzen zu reden. Deshalb ist es wichtig mit dieser Bildung bereits im Schulalter zu beginnen, um ein Verständnis für den Umgang mit Geld zu schaffen.

Susanne Krehl, Gründerin und Managing Director von Fabit kommentiert hierzu: „Deutschland ist eines der wenigen OECD-Länder, das keine Financial Literacy-Strategie hat. In den Schulen ist praktische, alltagsorientierte Finanzbildung, wenn überhaupt, ein Randthema, da sie nicht in den Lehrplänen vorkommt. Die Vermittlung von Finanzwissen wird somit ins Private verlagert. Das birgt gleich zwei Herausforderungen: Zum einen muss in der Familie überhaupt über Geld gesprochen werden und zum anderen müssen die Eltern selbst über aktuelles Finanzwissen verfügen.“

Für weitere Informationen dazu, wie die Lowell Gruppe hilft, Schulden zu überkommen und Kunden unterstützt, klicken Sie bitte hier.

Über die Umfrage:

Umfrage mit 2.000 Erwachsenen (18+) mit Wohnsitz in Deutschland.

Die Umfrage im Oktober 2022 durchgeführt.

Quellen

1 https://www.deutsche-bank.de/

2 https://www.boniversum.de/aktuelles-studien/schuldner-atlas